行業現狀:連鎖化和集中化程度將快速提高。我國藥品零售市場在社會消費水平提高、消費結構升級等多種因素的驅動下呈現持續增長的態勢,但在基層醫療機構分流、醫藥電商沖擊等因素影響下增速逐漸放緩。目前國內零售門店數量已趨于飽和,但連鎖率較低,未來國內零售行業市場的發展的方向料將逐漸從門店數量提升向連鎖化集中度提升轉變。隨著國內一些大型連鎖藥店公司的陸續上市,整個行業的連鎖化率和集中度有望快速提升。

政策推進及醫藥互聯網滲透帶動藥品零售連鎖行業發展加速。我們認為國內連鎖藥店行業將迎來高速發展期:一是多項政策推進醫藥分家及基層醫療市場擴容,醫藥零售行業有望承接萬億級的分流市場,基層醫療市場的擴容進度加快,為國內藥品零售連鎖企業的渠道下沉提供了發展機遇;二是隨著互聯網在醫藥領域的逐漸滲透,以傳統醫藥電商為基礎發展而來的O2O模式,慢病管理、在線診療、個人健康檔案管理等新興業務逐漸在藥店終端中得以接入和實現,結合開展藥品福利管理的強烈預期,整個產業板塊有望實現價值重估。我們預計2017 年整個連鎖藥店市場規模有望達到1326億,2015-2017年復合增長率料將達到19.2%。

上市公司概覽:投資板塊逐漸形成,規模和盈利能力逐漸提升。目前國內主營藥品零售的上市公司已達5家,已形成完整的投資板塊。資本助力之下,上市連鎖藥房公司的規模及盈利能力均快速提升,2015H1平均收入增速達到19.4%,平均凈利潤增速達到18.5%,平均門店數量增長14.4%,平均毛利率水平提高1%,連鎖藥店隨著規模擴大在上游采購議價能力、高毛利代理品種模式運營、專業藥事服務等方面優勢逐漸提升,盈利能力逐漸提高,促使國內藥品零售行業進入跑馬圈地規模擴張的新時代。

進入藥房O2O新時代,互聯網醫療新模式未來可期。O2O 模式的區域化經營特征以及交易特點是解決目前網售處方藥限制以及線上無法對接醫保支付的最佳突破口,也是擁有線下實體藥店企業發展醫藥電商的核心優勢。長遠來看,藥房作為一個不可取代的醫藥互聯網O2O的最佳用戶端口,在互聯網醫療新模式以及大數據價值發掘的推動下,有望逐漸由傳統的產品渠道經銷方轉變成為最有價值的資源外向釋放的服務終端,整合或對接與醫療大健康相關的各種線上和線下資源,并轉型成為全方位的藥學和大健康綜合服務提供商。

風險因素:行業競爭風險、政策推進不達預期風險。

行業評級及投資策略:從行業及企業成長性來看,首次給予該子行業“強大于市”評級。我們認為中國連鎖藥店行業將在未來幾年迎來高速發展期,新近上市連鎖藥房公司有望依靠資本助力開啟國內跑馬圈地的新盛宴,重點關注:布局全國15個省市,多省跨區域運作最成熟的老百姓;藥品零售精細化管理出色,率先試水藥房輕問診創新業務的益豐藥房;以及門店布局區域聚焦,并購步伐迅速,藥房O2O營銷模式最可期的一心堂。

投資聚焦

投資邏輯從行業的成長空間來看,現階段我國藥房的連鎖率約僅為39.4%,相比藥品零售業相對發達的美國74.20%的連鎖化程度而言還有相當大的提升空間,連鎖藥店隨著規模擴大,在上游采購議價能力、高毛利代理品種模式運營、專業藥事服務等方面優勢逐漸提升,盈利能力逐漸提高,促使國內藥品零售行業進入跑馬圈地規模擴張的新時代,而上市連鎖藥房公司在資金和品牌方面都具備先天的優勢,未來幾年料將是大規模擴張的最佳時機。

多項政策推進醫藥分家及基層醫療市場擴容,醫藥零售行業有望承接萬億級的分流市場。在目前國家大力推動醫保控費的大環境下,醫藥分家帶來的醫院用藥渠道分流是大勢所趨,我們按照醫藥分家已趨于完善的美國用藥渠道比例來計算,預計約55%的藥品終端規模將分流到院外的藥品零售市場,對應2014年達到6800億左右的市場空間。另外,隨著基層醫療市場的擴容進度加快,更多的醫藥服務需求轉移到了供應相對不發達的基層醫療市場,也為國內藥品零售連鎖企業的渠道下沉提供了發展機遇。

隨著互聯網在醫藥領域的逐漸滲透,以傳統醫藥電商為基礎而發展出來的O2O模式,慢病管理、在線診療、個人健康檔案等新興業務逐漸在藥店終端中得以實現,結合開展藥品福利管理的強烈預期,整個產業板塊有望出現價值重估。我們認為,藥店作為醫藥互聯網的客戶終端具有不可取代性,并且從零售藥店在社區布局的廣度和深度上考慮,其也將是承接醫藥互聯網O2O的最佳用戶端口。長遠來看,在互聯網醫療新模式以及大數據價值發掘的推動下,零售藥店逐漸由傳統的產品渠道經銷方轉變成為最有價值的資源外向釋放的服務終端,整合或對接與醫療大健康相關的各種線上和線下資源,轉型成為全方位的藥學和大健康綜合服務提供商。因此,我們認為國內連鎖藥店行業將在未來幾年迎來高速發展期,重點關注:布局全國15個省市,多省跨區域運作最成熟的老百姓;藥品零售精細化管理出色,率先試水藥房輕問診創新業務的益豐藥房;以及門店布局區域聚焦,并購步伐迅速,藥房O2O營銷模式最可期的一心堂。建議關注美股上市的海王星辰。

風險因素行業競爭加劇導致盈利能力下降,政策推進不達預期,規模擴張不達預期。

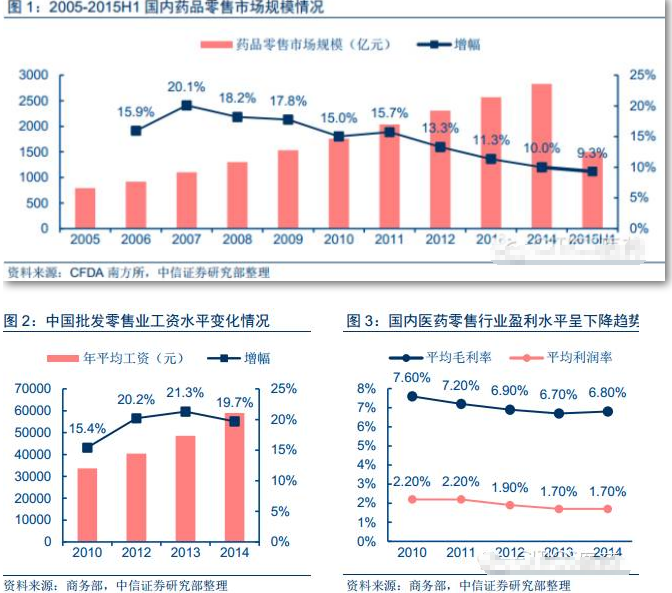

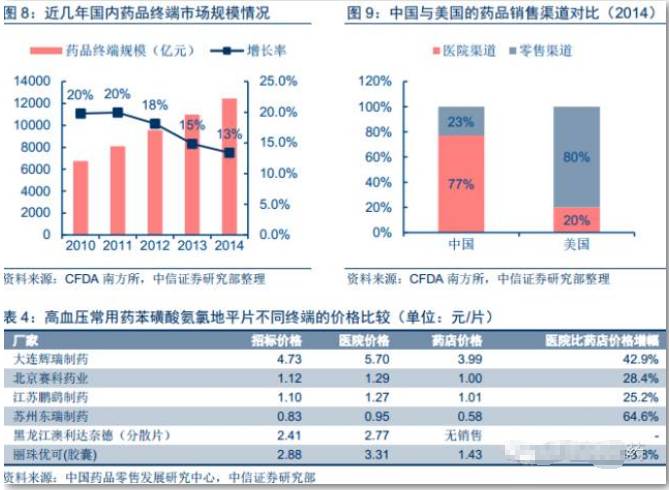

行業現狀:增速放緩,連鎖化和集中化有待提高醫藥零售行業規模持續增長但增速放緩根據CFDA南方所數據顯示,我國藥品零售市場在GDP持續增長、社會消費水平提高、人口老齡化、城鎮化以及消費結構升級等因素的驅動下,呈現持續增長的態勢,2005年-2014年復合增長率達到17.2%,但自2012年以來,隨著基層醫療機構藥品零加成擠壓藥店藥品價格、醫藥電商快速增長,傳統業務增長空間收窄,藥品零售市場規模增長逐漸放緩,截至2015年上半年增速下滑到個位數,低于整個藥品流通行業12.8%的銷售增幅。同時,伴隨著近幾年人工和租金成本的不斷上漲,醫藥零售行業整體盈利水平也呈小幅下降趨勢。

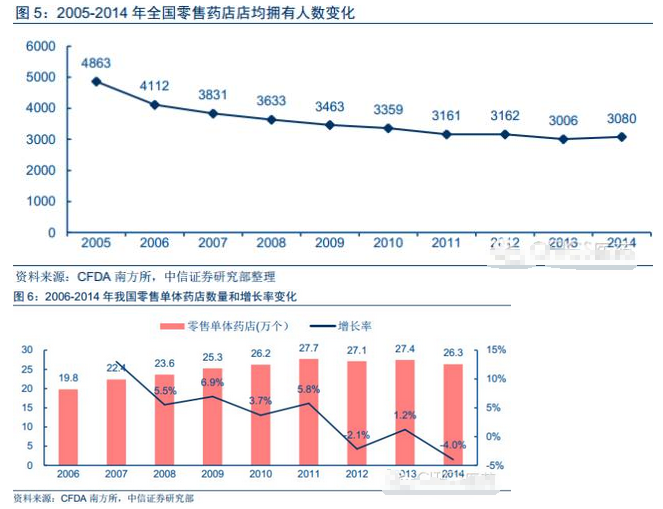

門店數量趨于飽和,平均單店擁有人數已達下限CFDA南方所數據顯示,截至2014年底,我國零售藥店總數已達到43.49萬家,平均每3080人擁有1家藥店,相比歐美發達國家平均每6000人才擁有一家藥店(2014年中國單體藥店發展狀況藍皮書),我國藥店數量過多已是不爭事實;并且隨著各項成本費用的上升,自2011年以后全國醫藥零售門店數量增長幾乎停滯,也充分說明目前我國零售藥店總量已經趨于飽和。因此,預計未來國內零售行業市場的發展的方向將逐漸從數量提升向集中度提升轉變。

藥店連鎖化趨勢顯著,行業集中度有待提升目前國內藥店終端可分為單體藥店和連鎖藥店,2015年新版GSP全面執行,其在信息化倉儲、冷鏈管理、設備驗證、執業藥師配備等諸多方面提高了要求,軟硬件投入的加大帶來了單店運行費用的大幅上升。同時,單體藥店因缺乏規模化優勢造成的采購成本居高不下以及缺少高毛利的貼牌品種(含代理品種),相比連鎖藥店尤其是大型跨省市連鎖藥店其盈利空間逐漸壓縮,結合國內零售市場整體大環境增速放緩的態勢,單體藥店的生存空間逐漸收窄。根據CFDA數據顯示,截至2014年底,我國零售單體藥店數量為26.35萬家,與2013年27.44萬家相比,下降3.98%。

而相比單體藥店,連鎖零售藥店無論在規模優勢、資金優勢、人才優勢、管理優勢、專業化優勢上都要比單體店均優勢明顯。根據CFDA數據,2006-2014年,國內醫藥零售連鎖門店數量穩健增長,截至2014年底,我國連鎖門店數量已達到17.14萬個,同比增幅達8.3%,連鎖藥店企業個數達到4266家。連鎖門店數量的上升帶來國內藥店連鎖化率的逐年提高,截至2014年國內藥店連鎖化率達到39.4%,同比上升0.8%,但平均每家連鎖企業藥店數量規模僅在40家左右,相比醫藥零售產業發達的美國接近75%的連鎖化率以及平均上千家門店的連鎖規模而言,我國零售藥店的集中度差距明顯。2014年美國藥店業協會披露,排名前三(CR3)的連鎖藥店企業市場份額占比達到92%;而國內商務部數據顯示,2014年國內醫藥連鎖百強企業(按收入規模排名)銷售額合計僅占當年我國醫藥零售藥店市場銷售總額的28.1%,其中前 5 位企業占 9.7%、前 10 位企業占 15.2%,行業集中度仍有很大的提升空間。

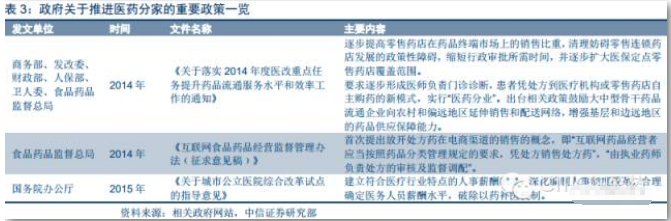

行業機遇:政策推進和互聯網信息化帶來行業變革多項政策推進醫藥分家,藥品零售行業迎來發展機遇2014年9月9日商務部等六部委正式發出了《關于落實2014年度醫改重點任務提升藥品流通服務水平和效率工作的通知》,首次明確了未來醫藥分家的狀態:醫院只設住院部藥房,門診病人憑醫師處方,自主選擇社會藥店購藥或網絡購藥等方式,醫院通過醫療技術收取醫療服務費用,根除以藥養醫。我們認為:在深化公立醫院改革的大背景下,醫藥分家是大勢所趨。零售藥店及社區藥店將逐步承接醫院門診藥房,整個藥品零售行業有望迎來藥品市場分流帶來的千億市場。

CFDA南方所數據顯示,2014年國內藥品終端市場規模達到12457億元,但藥品零售市場僅為2828億元,占比僅23%,目前國內超過75%的藥品終端銷售仍然是通過醫院渠道。目前醫院的收入體制導致醫院和醫生用藥偏好價格較高的藥品,以及醫院對處方的絕對壟斷使得醫院用藥成為目前國內用藥結構上浪費的主要渠道。在目前的醫藥終端市場體系下,醫院為了防止患者在問診后去社會藥店買藥(業內俗稱“跑方”),一般要求生產企業供應獨家的劑型或規格的品種專供醫院使用;藥品生產企業為了控制價格,也會將供應給非醫院渠道的品種規格與按照中標價銷售給醫院的品種規格進行嚴格區分和控制。我們以高血壓常用藥苯磺酸氨氯地平片為例進行了藥店價格和醫院價格的對比,藥店所售單價普遍低于招標價格,而且醫院在合并順價加成15%的情況下比藥店售價平均高出了約30%。因此,醫院渠道的壟斷是國內藥價居高不下的主要原因,在目前國家大力推動醫保控費的大環境下,醫藥分家帶來的醫院用藥渠道分流是大勢所趨,我們按照醫藥分家已趨于完善的美國的用藥渠道比例來算的話,預計約55%的藥品終端市場將分流到醫院外的藥品零售市場,對應2014年市場規模達到6800億左右的市場空間。

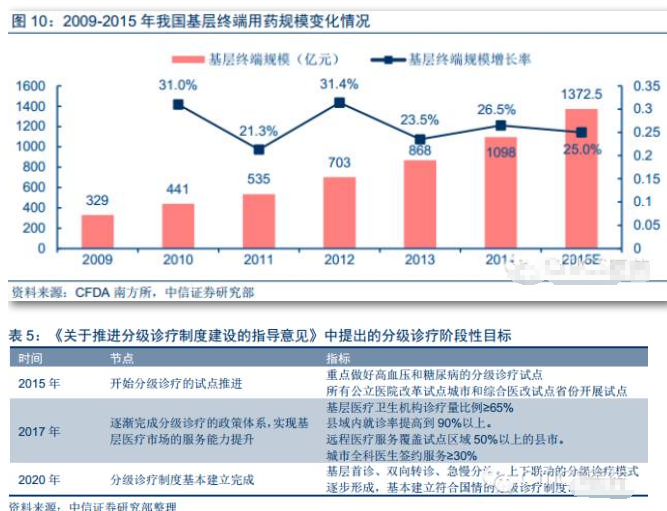

分級診療推動基層醫療市場擴容,零售藥店迎來渠道下沉最佳時機9月11日,國務院辦公廳發布了《關于推進分級診療制度建設的指導意見》,這是自2013年11月國務院在《關于全面深化改革若干重大問題的決定》中首次明確提出完善合理分級診療模式后的又一重大推進。目前,包括浙江省、江蘇省徐州市、四川省、湖北省等各省市衛計委已陸續出臺分級診療相關的細則,隨著分級診療的加速推進,基層醫療市場料將迎來快速發展時機,我們預計,未來幾年基層醫療市場仍將保持20%左右的快速增長,每年新增超過200億以上的市場規模。

隨著基層醫療市場的擴容進度加快,更多的醫藥服務需求轉移到了供應相對不發達的基層醫療市場,為國內藥品零售連鎖企業的渠道下沉提供了發展機遇。我們認為,連鎖藥店能夠緊抓基層醫療市場的藥品擴容主要來自于兩個方面:

基層醫療機構的品種數量一直受到嚴格控制,2014年9月以前只能配備使用基本藥物(共計520種),雖然去年9月份發布的《關于進一步加強基層醫療衛生機構藥品配備使用管理工作的意見》在一定程度上放開了基層醫療機構非基藥的使用限制,但各省均對非基藥的使用占比做出了嚴格要求,最高比例控制在20%-30%,伴隨著全民醫療衛生水平的提高,基層醫療機構遠不能滿足群眾的多元化用藥需求。

我國基層醫療機構網點以及全科醫生的匱乏已是不爭事實,在國家醫療衛生投入增速持續放緩的情況下短時間不太可能去大力推動基層醫療機構的建設和布局,但是隨著分級診療的逐步推動,我國的社會基礎醫療市場仍有大量的就醫需求尚未得到滿足,因此,社會零售藥店作為覆蓋范圍更廣的醫療相關機構,其軟、硬件乃至專業藥師人才等資源在提供基本醫療服務方面的潛力還沒有被充分消化利用。在2015年的全國兩會中,已有多個代表提出發展以社會零售藥店為載體,以家庭醫生、醫生多點執業制度為保證的基層醫療服務體系建設,“零售診所”模式也有望在未來的基層醫療市場布局中得到大力推廣。